Voordelen en nadelen van beleggingsfondsen

On januari 14, 2022 by adminOf u nu een ervaren belegger bent of voor het eerst belegt, een beleggingsfonds is iets waarvan u serieus moet overwegen het aan uw beleggingsportefeuille toe te voegen. U moet zich echter bewust zijn van de voordelen en de mogelijke valkuilen van deze belegging.

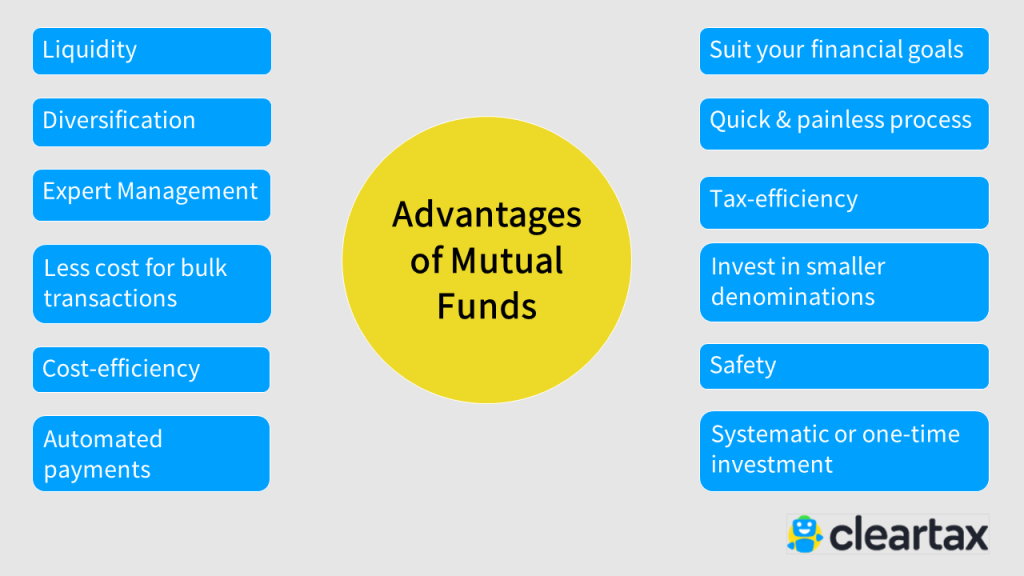

Lijst hieronder zijn de voor- en nadelen van beleggingsfondsen om u te helpen een weloverwogen beslissing te nemen.

Beleggen in de Beste Beleggingsfondsen

Beleggen in 7 Minuten | Gratis | 100% Online | Makkelijk Te Gebruiken | Veilig

Voordelen van Beleggingsfondsen

a. Liquiditeit

Tenzij u opteert voor beleggingsfondsen van het “close-end”-type, is het relatief eenvoudiger om een beleggingsfondsregeling te kopen en te verlaten. U kunt uw deelnemingsrechten op elk moment verkopen (wanneer de markt hoog staat). Houd wel een oogje op verrassingen zoals exit load of pre-exit penalty. Vergeet niet dat transacties in beleggingsfondsen slechts eenmaal per dag plaatsvinden nadat het fondshuis de NAV van die dag heeft bekendgemaakt.

b. Diversificatie

Mutual funds hebben hun deel van de risico’s, omdat hun prestaties zijn gebaseerd op de marktbeweging. Daarom belegt de fondsbeheerder altijd in meer dan één activaklasse (aandelen, schulden, geldmarktinstrumenten, enz.) om de risico’s te spreiden. Dit wordt diversificatie genoemd. Op die manier kan, wanneer één activaklasse niet presteert, de andere dit compenseren met hogere rendementen om het verlies voor de beleggers te vermijden.

c. Expert Management

Een beleggingsfonds geniet de voorkeur omdat de beleggers niet zelf het onderzoek en de asset allocatie hoeven te doen. Een fondsbeheerder regelt het allemaal en neemt beslissingen over wat er met uw belegging moet gebeuren. Hij/zij beslist of u in aandelen of in schuld investeert. Hij/zij beslist ook of u ze al dan niet moet aanhouden en hoe lang.

De reputatie van uw fondsbeheerder op het gebied van fondsenbeheer zou om deze reden een essentieel criterium moeten zijn voor u om een gemeenschappelijk fonds te kiezen. De kostenratio (die niet meer dan 1,05% van de AUM-richtlijnen volgens SEBI mag zijn) omvat ook de vergoeding van de beheerder.

d. Minder kosten voor bulktransacties

U hebt vast wel gemerkt hoe de prijs daalt naarmate het volume toeneemt wanneer u een product koopt. Bijvoorbeeld, als een 100g tandpasta Rs.10 kost, kunt u een 500g verpakking krijgen voor, laten we zeggen, Rs.40. Dezelfde logica geldt ook voor beleggingsfondsen. Als u meerdere participaties tegelijk koopt, zijn de verwerkingskosten en andere commissiekosten lager dan wanneer u één unit koopt.

e. Beleggen in kleinere coupures

Door te beleggen in kleinere coupures (SIP), krijgt u blootstelling aan het volledige aandeel (of een andere activaklasse). Dit verlaagt de gemiddelde transactiekosten – u profiteert van de marktdalingen en -stijgingen. Regelmatige (maandelijkse of driemaandelijkse) beleggingen, in tegenstelling tot forfaitaire beleggingen, geven u het voordeel van rupee cost averaging.

f. Er zijn verschillende soorten beleggingsfondsen beschikbaar in India voor beleggers uit alle lagen van de bevolking. Het maakt niet uit wat uw inkomen is, moet u er een gewoonte van maken om een bedrag (hoe klein ook) opzij te zetten voor investeringen. Het is gemakkelijk om een beleggingsfonds te vinden dat past bij uw inkomen, uitgaven, beleggingsdoelen en risicobereidheid.

g. Kostenefficiëntie

U kunt kiezen uit beleggingsfondsen met een nullast en lagere kostenratio’s. U kunt de kostenratio van verschillende beleggingsfondsen controleren en het fonds kiezen dat in uw budget en financiële doelstellingen past. Expense ratio is de vergoeding voor het beheer van uw fonds. Het is een nuttig instrument om de prestaties van een beleggingsfonds te beoordelen.

h. Snel & pijnloos proces

U kunt beginnen met één beleggingsfonds en langzaam diversifiëren. Deze dagen is het gemakkelijker te identificeren en handpicked fonds (en) meest geschikt voor u. Het volgen van beleggingsfondsen vergt geen extra inspanning van uw kant. De fondsbeheerder, met de hulp van zijn team, zal beslissen wanneer, waar en hoe te beleggen. Kortom, hun taak is om de benchmark te verslaan en u consistent een maximaal rendement te bezorgen.

i. Belastingefficiëntie

U kunt tot Rs 1,5 lakh beleggen in belastingbesparende beleggingsfondsen die vallen onder Sectie 80C van de Inkomstenbelastingwet, 1961. Hoewel een belasting van 10% op kapitaalwinst op lange termijn (LTCG) van toepassing is voor rendementen van meer dan Rs.1 lakh na één jaar, hebben ze de afgelopen jaren consequent hogere rendementen opgeleverd dan andere belastingbesparende instrumenten zoals FD.

j. Geautomatiseerde betalingen

Het is gebruikelijk om SIP’s of snelle forfaitaire investeringen te vergeten of uit te stellen als gevolg van een bepaalde reden. U kunt kiezen voor papierloze automatisering met uw fondshuis of agent. Tijdige e-mail en SMS-berichten helpen om dit soort nalatigheid tegen te gaan.

k. Veiligheid

Er heerst een algemene opvatting dat beleggingsfondsen niet zo veilig zijn als bankproducten. Dit is een mythe aangezien fondshuizen strikt onder het toezicht staan van wettelijke overheidsinstanties zoals SEBI en AMFI. Men kan gemakkelijk de geloofsbrieven van het fondshuis en de vermogensbeheerder bij SEBI controleren. Zij hebben ook een onpartijdig platform voor de behandeling van klachten dat in het belang van de beleggers werkt.

l. Systematische of eenmalige investering

U kunt uw investering in beleggingsfondsen plannen volgens uw budget en gemak. Bijvoorbeeld, het starten van een SIP (Systematisch Beleggingsplan) op een maandelijkse of driemaandelijkse basis is geschikt voor beleggers met minder geld. Aan de andere kant, als je een overschot bedrag, ga dan voor een eenmalige forfaitaire investering.

Nadelen van beleggingsfondsen

a. Kosten voor het beheer van het beleggingsfonds

Het salaris van de marktanalisten en fondsbeheerder is afkomstig van de beleggers. De totale beheerkosten van het fonds zijn een van de eerste parameters waarmee rekening moet worden gehouden bij de keuze van een beleggingsfonds. Hogere beheerkosten zijn geen garantie voor betere fondsprestaties.

b. Lock-in periodes

Veel beleggingsfondsen hebben langdurige lock-in periodes, variërend van vijf tot acht jaar. Uit dergelijke fondsen stappen vóór de vervaldatum kan een dure aangelegenheid zijn. Een specifiek deel van het fonds wordt altijd in contanten gehouden om een belegger die uit het fonds wil stappen, uit te betalen. Dit gedeelte kan voor de beleggers geen rente opleveren.

c. Verwatering

Hoewel diversificatie uw risico’s op verlies gemiddeld maakt, kan het ook uw winsten verwateren. Daarom moet u niet in meer dan zeven tot negen beleggingsfondsen tegelijk beleggen.

Zoals u zojuist hierboven hebt gelezen, kunnen de voordelen en mogelijkheden van beleggingsfondsen ongetwijfeld de nadelen overtreffen, als u weloverwogen keuzes maakt. Het kan echter voorkomen dat beleggers niet de tijd, de kennis of het geduld hebben om verschillende beleggingsfondsen te onderzoeken en te analyseren. Beleggen met ClearTax kan dit oplossen omdat wij het huiswerk al voor u hebben gedaan door met de hand de best beoordeelde fondsen van de beste fondshuizen in het land te selecteren.

Geef een antwoord