Fordele og ulemper ved gensidige fonde

On januar 14, 2022 by adminHvad enten du er en erfaren investor eller førstegangsinvestor, er en gensidig fond noget, du bør overveje seriøst at tilføje til din investeringsportefølje. Du bør dog være opmærksom på fordelene såvel som de mulige faldgruber ved denne investering.

Nedenfor er der anført fordele og ulemper ved gensidige fonde for at hjælpe dig med at træffe en informeret beslutning.

Investér i de bedste gensidige fonde

Investér på 7 minutter | Gratis | 100% online | Let at bruge | Sikker

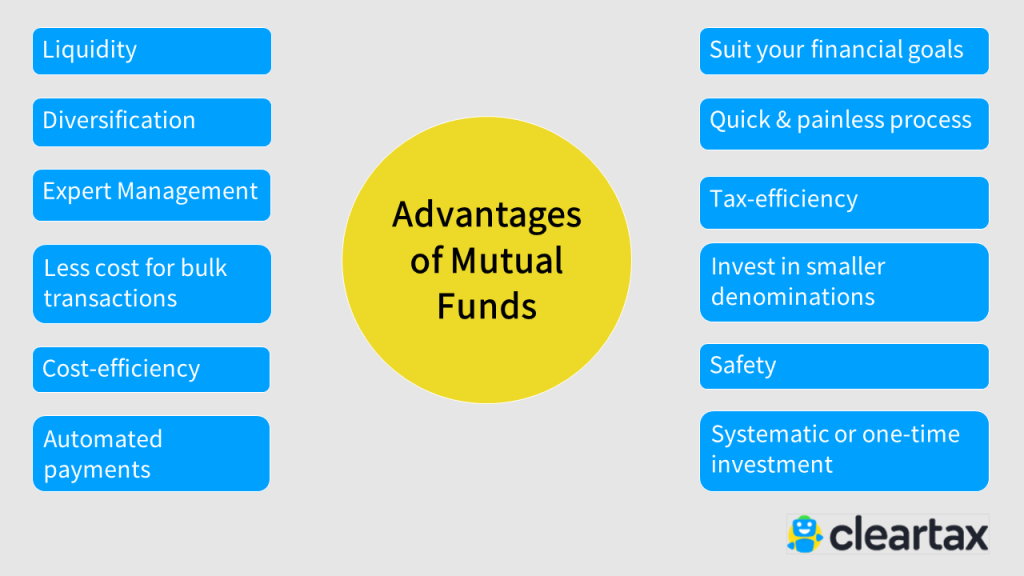

Forholdsfordelene ved gensidige fonde

a. Likviditet

Medmindre du vælger lukkede gensidige fonde, er det relativt lettere at købe og forlade en gensidige fondsordning. Du kan sælge dine andele på et hvilket som helst tidspunkt (når markedet er højt). Du skal holde øje med overraskelser som exit load eller pre-exit straf. Husk, at transaktioner med investeringsforeninger kun finder sted én gang om dagen, efter at fondshuset har offentliggjort dagens NAV.

b. Diversificering

Fondsmidler har deres andel af risici, da deres præstationer er baseret på markedsbevægelserne. Derfor investerer fondsforvalteren altid i mere end én aktivklasse (aktier, gæld, pengemarkedsinstrumenter osv.) for at sprede risiciene. Det kaldes diversificering. På denne måde kan den anden aktivklasse, når den ene aktivklasse ikke klarer sig godt, kompensere med højere afkast for at undgå tab for investorerne.

c. Ekspertforvaltning

En investeringsforening er foretrukket, fordi den ikke kræver, at investorerne selv skal foretage research og aktivallokering. En fondsforvalter tager sig af det hele og træffer beslutninger om, hvad der skal ske med din investering. Han/hun beslutter, om der skal investeres i aktier eller gæld. Han/hun beslutter også, om de skal beholdes eller ej, og hvor længe.

Din fondsforvalters omdømme inden for fondsforvaltning bør af denne grund være et væsentligt kriterium for dig, når du skal vælge en gensidig fond. Omkostningsforholdet (som ikke kan være mere end 1,05% af AUM-retningslinjerne i henhold til SEBI) omfatter også forvalterens gebyr.

d. Mindre omkostninger ved massetransaktioner

Du må have bemærket, hvordan prisen falder med øget volumen, når du køber et hvilket som helst produkt. Hvis en 100 g tandpasta f.eks. koster 10 Rs.10, kan du måske få en 500 g-pakke til f.eks. 40 Rs.40. Den samme logik gælder også for andele i investeringsforeninger. Hvis du køber flere enheder ad gangen, vil behandlingsgebyrerne og andre kommissionsgebyrer være mindre, end når du køber én enhed.

e. Invester i mindre pålydende enheder

Gennem at investere i mindre pålydende enheder (SIP) får du eksponering for hele aktien (eller en anden aktivklasse). Dette reducerer de gennemsnitlige transaktionsomkostninger – du drager fordel af markedets lav- og højkonjunkturer. Regelmæssige (månedlige eller kvartalsvise) investeringer, i modsætning til investeringer i engangsbeløb, giver dig fordelene ved rupee cost averaging.

f. Passer til dine finansielle mål

Der findes flere typer af gensidige fonde i Indien, der henvender sig til investorer fra alle samfundslag. Uanset hvad din indkomst er, skal du gøre det til en vane at afsætte et vist beløb (uanset hvor lille et beløb du har) til investeringer. Det er let at finde en gensidig fond, der passer til din indkomst, dine udgifter, dine investeringsmål og din risikovillighed.

g. Omkostningseffektivitet

Du har mulighed for at vælge gensidige fonde uden omkostninger (zero-load) med færre omkostningsprocenter. Du kan tjekke omkostningsforholdet for forskellige gensidige fonde og vælge den, der passer til dit budget og dine finansielle mål. Udgiftsforholdet er gebyret for forvaltningen af din fond. Det er et nyttigt redskab til at vurdere en fællesfonds præstation.

h. Hurtig & smertefri proces

Du kan starte med én fælles fond og langsomt sprede dig. I dag er det lettere at identificere og håndplukke den eller de fonde, der passer bedst til dig. Tracking gensidige fonde vil ikke tage nogen ekstra indsats fra din side. Fondsforvalteren vil med hjælp fra sit team beslutte, hvornår, hvor og hvordan der skal investeres. Kort sagt er det deres opgave at slå benchmark og levere dig et maksimalt afkast konsekvent.

i. Skatteeffektivitet

Du kan investere op til 1,5 lakh Rs i skattebesparende investeringsfonde, som er omfattet af Section 80C i Income Tax Act, 1961. Selv om der gælder en skat på 10 % på Long-Term Capital Gains (LTCG) for afkast over Rs.1 lakh efter et år, har de konsekvent givet højere afkast end andre skattesparende instrumenter som FD i de seneste år.

j. Automatiserede betalinger

Det er almindeligt at glemme eller forsinke SIP’er eller hurtige klumpsum-investeringer på grund af en given årsag. Du kan vælge papirløs automatisering med dit fondshus eller din agent. Rettidige e-mail- og sms-meddelelser hjælper med at imødegå denne form for forsømmelighed.

k. Sikkerhed

Der er en generel opfattelse, at gensidige fonde ikke er lige så sikre som bankprodukter. Dette er en myte, da fondshuse er strengt underlagt lovbestemte statslige organer som SEBI og AMFI. Man kan nemt kontrollere fondshusets og kapitalforvalterens legitimationsoplysninger hos SEBI. De har også en upartisk klageplatform, som arbejder i investorernes interesse.

l. Systematisk eller engangsinvestering

Du kan planlægge din investering i gensidige fonde efter dit budget og din bekvemmelighed. For eksempel passer det til investorer med færre penge at starte en SIP (Systematic Investment Plan) på månedlig eller kvartalsvis basis. Hvis du derimod har et overskydende beløb, kan du vælge en engangsinvestering i form af et engangsbeløb.

Ulemper ved investeringsforeninger

a. Omkostninger til forvaltning af den gensidige fond

Lønnen til markedsanalytikerne og fondsforvalteren kommer fra investorerne. De samlede fondsforvaltningsomkostninger er et af de første parametre, der skal overvejes, når man vælger en gensidig fond. Højere forvaltningsgebyrer er ikke en garanti for bedre fondspræstationer.

b. Indlåsningsperioder

Mange gensidige fonde har langvarige indlåsningsperioder, der varierer fra fem til otte år. Det kan være en dyr affære at forlade sådanne fonde før forfaldstidspunktet. En bestemt del af fonden opbevares altid i kontanter for at udbetale en investor, der ønsker at forlade fonden. Denne del kan ikke tjene renter for investorerne.

c. Udvanding

Mens diversificering gennemsnitlig reducerer din risiko for tab, kan den også udvande din fortjeneste. Derfor bør du ikke investere i mere end syv til ni gensidige fonde ad gangen.

Som du lige har læst ovenfor, kan fordelene og potentialet ved gensidige fonde utvivlsomt opveje ulemperne, hvis du træffer et informeret valg. Investorerne har dog måske ikke tid, viden eller tålmodighed til at undersøge og analysere forskellige gensidige fonde. At investere med ClearTax kan løse dette problem, da vi allerede har gjort hjemmearbejdet for dig ved at håndplukke de bedst vurderede fonde fra de bedste fondshuse i landet.

Skriv et svar